中小企業がインボイス制度対応で必要なこと。DXを推進し、事務・経理業務を効率化

前回の記事に続き、今回は2023年10月から新たな消費税のルールとなる「インボイス制度」について解説いたします。インボイス制度の導入により、これまで消費税の納税義務を免除されていた小規模事業者が「引き続き免税事業者のままでいる」もしくは「課税事業者となり納税義務を負う」のどちらかの判断を迫られます。

取引先に小規模事業者が多い中小企業にとって、インボイス制度はどのような影響を及ぼすのでしょうか。そこで、本記事では「インボイス制度の概要」と「中小企業への影響と課題」「中小企業のインボイス制度の解決策(DX推進策)」を紹介します。

インボイス制度対応と併せて「デジタル化(DX)」を推進したい中小企業の経営者さま、ぜひご覧ください。(参考:国税庁 インボイス制度 公表サイト)

目次[非表示]

インボイス制度の導入背景

消費税の申告や計算は、非常に手間がかかります。そのため、これまでは基準期間(個人事業者は前々年度、法人は前々事業年度)の課税売上高が「1,000万円以下の小規模事業者」は、消費税の申告と納税は免除されていました。

その一方で、消費者が「免税事業者に支払った消費税」は国庫に入らず、免税事業者の手元に残ります。この仕組みは免税事業者にとって「益税(免税事業者の利益)」となり、以前から問題視されていました。

消費税は1989年4月1日に導入され、当時の税率は3%でした。その後、3回にわたり消費税が段階的に引き上げられた結果、現在は10%まで上昇。消費税の増税が繰り返されるなかで、「消費税を納める課税事業者」と「免税事業者」の不公平感はますます大きくなることに。この不公平感を改善するために導入されるのが、「インボイス制度」です。

インボイス制度のポイントは「適格請求書」の取り扱い

中小企業を始めとする事業者にとって、消費税は「課税売上げに係る消費税額」から「課税仕入れに係る消費税」を差し引いた金額を納付する仕組みです。課税仕入れに係る消費税の控除を受けるには、税額を記した「帳簿」と「請求書」の保存が必要になります。

インボイス制度の導入により、「事業者が控除を受けるための要件」がより厳格化されます。仕入れ税額控除を受けるには、現行の請求書ではなく、一定の記載要件を満たした「適格請求書」が必要となるのです。適格請求書とは、適格請求書を発行する「事業者(適格請求書発行事業者)の登録番号」と「税率ごとの消費税額および適用税率」が記載必須の請求書を指します。

適格請求書は、税務署に登録した「適格請求書発行事業者」しか交付できません。適格請求書発行事業者になれるのは、課税事業者のみです。つまり、これまで消費税の申告や納税が不要だった免税事業者も、「適格請求書を発行するためには課税事業者になる」必要があります。

免税事業者が、2023年10月1日から適格請求書を交付できる課税事業者になるには、2023年3月末までに税務署へ「適格請求書発行事業者の登録申請書」の提出が必要です。個人事業主やフリーランスと取引が多い中小企業の場合、取引先の相手が「適格請求書発行事業者」か「そうでないか」を事前に確認するのが良いでしょう。

インボイス制度による中小企業の影響は?免税事業者への対応方法

インボイス制度によって、中小企業にどのような影響があるのでしょうか。大きな影響を受けるのは、これまで免税事業者だった個人事業主や、フリーランスとして活動している人たちです。中小企業にとって、委託先や仕入先が該当するケースが多いでしょう。

たとえば勤務する従業員が、個人事業主として業務委託契約で働いている場合、インボイス制度への対応をどうするか、事業者側から率先して確認するのが良いでしょう。なぜなら中小企業を始めとする、消費税を納める必要がある課税事業者は「できるだけ消費税の納付額を抑えたい」と考えるのが一般的です。

そのため委託先や仕入先に対して、仕入税額控除が可能となる「適格請求書の発行」をできる限り求めることになるでしょう。委託先や仕入先が免税事業者であり、適格請求書の発行ができない場合、「今までと同じ条件では取引したくない」と考える事業者の方も一定数いるのではないでしょうか。免税事業者に対して、「消費税額相当の値下げ」を要求するケースもあるかもしれません。しかし、これは独占禁止法に抵触する恐れがあるため、対応には十分注意が必要です。現在、インボイス制度開始後から6年間は、免税事業者からの課税仕入れに「経過措置」が設けられています。2023年10月1日からの3年間は「80%控除可能」で、2026年10月1日から3年間は「50%控除可能」です。

中小企業の経営者や事業者は、このような経過措置を利用し、免税事業者との取引に柔軟に対応するのが良いでしょう。

インボイス制度による「事務・経理の負担増加」の対応は?デジタル化(DX)の推進で解決

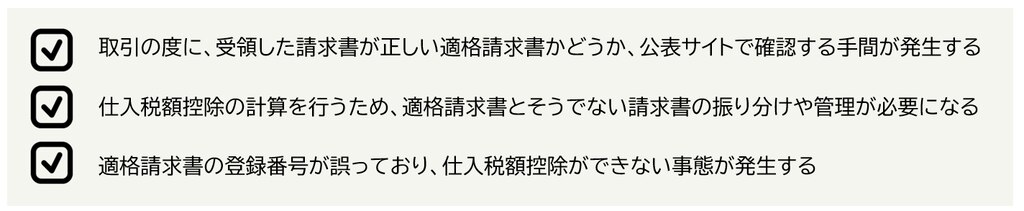

インボイス制度が施行されることで、各企業は請求書処理の「事務作業や経理業務の負担が増加」する可能性が高いです。人手やノウハウが不足がちな中小企業にとって、負担増加は悩みの種でしょう。インボイス制度による事務作業の負担増加の例として、以下が挙げられます。

取引先の企業が限定的な場合や会計ソフトを使いこなしていれば、それほど手間はかからないかもしれません。しかし、新しい取引先と取引を行う場合は、必ず照会が必要になります。また、適格請求書は「接待交際費」「出張・交通費」「備品購入」など、事業活動に関わるすべての経費に適用されます。

経理担当者は、請求書や領収書が「適格」か「適格ではない」か、一枚ずつ確認しながら仕分けし、会計を入力しなければいけません。手書きの帳簿やエクセルで会計管理している場合、従来の経理業務と比べて大幅に手間が増えるでしょう。これらの問題解決には、「ITツールの活用」と「業務のデジタル化(DX)」が欠かせません。

出典:令和5年度税制改正の大綱(閣議決定)を解説したリーフレット(財務省)

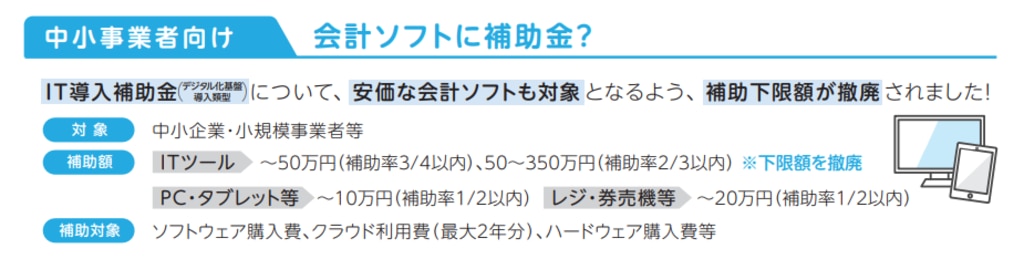

インボイス制度への対応として、中小事業者は国からITツール導入の補助金を受けられます。2023年1月の現時点では、安価な会計ソフトも補助金の対象となるよう、購入費用の下限額が撤廃されました。「ソフトウェア購入費」「クラウド利用費(最大2年分)」「ハードウェア購入費」等が補助金の対象となるため、積極的に活用しましょう。

中小企業の「デジタル化(DX)推進」はキューアンドエーにお任せください

中小企業がインボイス制度に対応するには、会計ソフトやクラウドサービスを導入し、「業務のデジタル化(DX)」を進めるのが有効です。すでに会計ソフトやクラウドサービスを導入済みの企業さまも、今回の改正をきっかけに「バックオフィス業務全体の効率化」を目指すのが良いでしょう。

煩雑なバックオフィス業務のプロセスを見直すことで、「経理業務の効率化」や「財務管理を見える化」し、企業成長につなげることができます。バックオフィス業務を改善するには、改善ノウハウを持つ頼りになるベンダーの力を借りるのがおすすめです。

「インボイス制度対応」と「バックオフィス業務の改善」を同時に推進したい場合、キューアンドエーのDXコンサルティングサービスを利用してみてはいかがでしょうか。キューアンドエーは、経験豊富な専門スタッフがプロの視点から客観的に評価を行い、「中小企業の皆さまに合わせた業務のデジタル化(DX)」をご提案いたします。

さらに運用定着サービスをご利用頂くことで、「お客さまが確実に運用できる仕組み」を整えます。インボイス制度対応とバックオフィス業務を改善し、デジタル化(DX)を推進したい中小企業の経営者さま、ぜひキューアンドエーにお任せください。ツール導入から運用定着までサポートし、中小企業の皆さまの事業成長に貢献します。

▼キューアンドエーの導入事例(DXコンサルティングサービス)

アセスメントで見えたコールセンターのあるべき姿!自立成長型の組織へ(株式会社工進様)